皆さんこんにちは。yuuuブログです。

今回は、固定資産税についてお話して、我が家の固定資産税を公開したいと思います。

はじめに

我が家は、2022年8月末に一条工務店で建築した新居が完成し、2022年9月1日から住み始めています。

我が家の紹介

- 建物42坪

- 建築費用4500万(住宅ローン諸経費、保険含む外構費以外すべて)

- 外構費530万

ざっくりこんな感じです。

建築費や外構費について詳しくは別の動画を配信しておりますので、そちらをご覧ください。

チャンネル登録よろしくお願いします。

- 固定資産税とは

- 減税制度

- 我が家の固定資産税額

- 具体的にどのような計算がされているのか

- 固定資産税の詳細な計算方法

- 外構は固定資産税に入るのか?

- 太陽光を設置しない場合で固定資産税はどれくらい変わるのか?

固定資産税とは

そもそも固定資産税とはなんなのかというお話ですが、

固定資産税とは、土地や家などの固定資産にかかる税金のことです。

毎年1月1日時点で、所有する方に課税され、その金額を書いた納税通知書が4月~6月頃に自宅に届き、お住まいの市町村に納める税金のことです。

建物が完成して登記をした後の、3~6カ月以内に市町村から案内が来ます。内容としては、宅内調査をしたいので日程を調整したいといったものです。日程調整後に、立合いのもと宅内調査をしてもらいます。

その、調査結果を元に、固定資産税額が決定して、4~6月頃に自宅に納税通知書が届くといった流れです。

ちなみに、お金は一括で納めてもいいですし、4期に分けて納めることもできます。

減税制度

固定資産税には減税制度があります。

一般住宅の場合

| 住宅の種類 | 期間 | 減税割合 | 対象床面積 |

| 1.一般の住宅(2)以外 | 3年度分 | 2分の1 | 住居部分に係る床面積ので120㎡ まで |

| 2.3階建以上で耐火構造の住宅 | 5年度分 | 2分の1 | 住居部分に係る床面積で120㎡が限度 |

長期優良住宅の場合

| 住宅の種類 | 期間 | 減税の割合 | 対象床面積 |

| 1.一般住宅の長期優良住宅場合(2以外) | 5年度分 | 2分の1 | 住居部分に係る床面積で120㎡が限度 |

| 2.3階建以上で耐火構造の長期優良住宅 | 7年度分 | 2分の1 | 住居部分に係る床面積で120㎡が限度 |

我が家は長期優良住宅で、142.01㎡あります。このうち、120㎡分が5年間にわたり半額となります。

つまり、142.01㎡-120㎡=22.01㎡は減税されず通常の金額ということになります。

※減税制度は、自治体への申請が必要になります。

ハウスメーカーや工務店によってはハウスメーカー側がやってくれるところもありますが、申請漏れがに無いように注意が必要です。

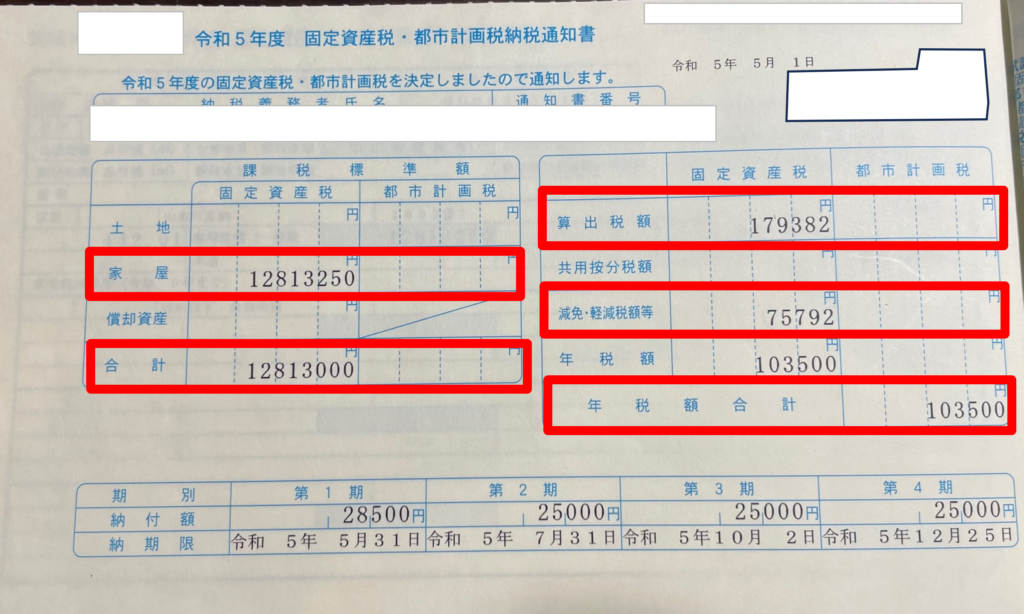

我が家の固定資産税額

我が家の固定資産税額は、建物のみ42坪(土地なし)で179,382円でした。

これに減税制度が適応され、支払い額としては、103,500円となりました。

この103,500円を一括で支払うのか、4期に分けて支払うのかという事になります。

具体的にどのような計算がされているのか

では、具体的にどのような計算がなされいるのでしょうか。

私自身、家を建てこのブログを更新するまで全く知りませんでした。

色んな住宅系YouTuberの方動画を見るとソーラーパネルや外壁がタイルの場合は高くなることは分かったのですが、詳しくわからなかったため、実際に市役所に行き、我が家の固定資産税の詳細を聞いてきました。

当たり前ですが、固定資産税額は、同じ大きさの家でも、住んでいる地域や家の仕様によっても異なります。

実際に、宅内調査に来た調査員の方が、屋根や基礎、外壁や内装、天井や建具などにどのようなものが使われているのかをチェックします。

ではソーラーパネルにしたら、タイルにしたら実際にいくら高くなるの?など疑問をお持ちの方もいると思います。

また、実際、どのように計算されているのでしょうか。

さらに外構は、固定資産税に入るのか入らないか。と疑問に思う方もいると思います。そちらについては、後半でお話します。

固定資産税の計算方法

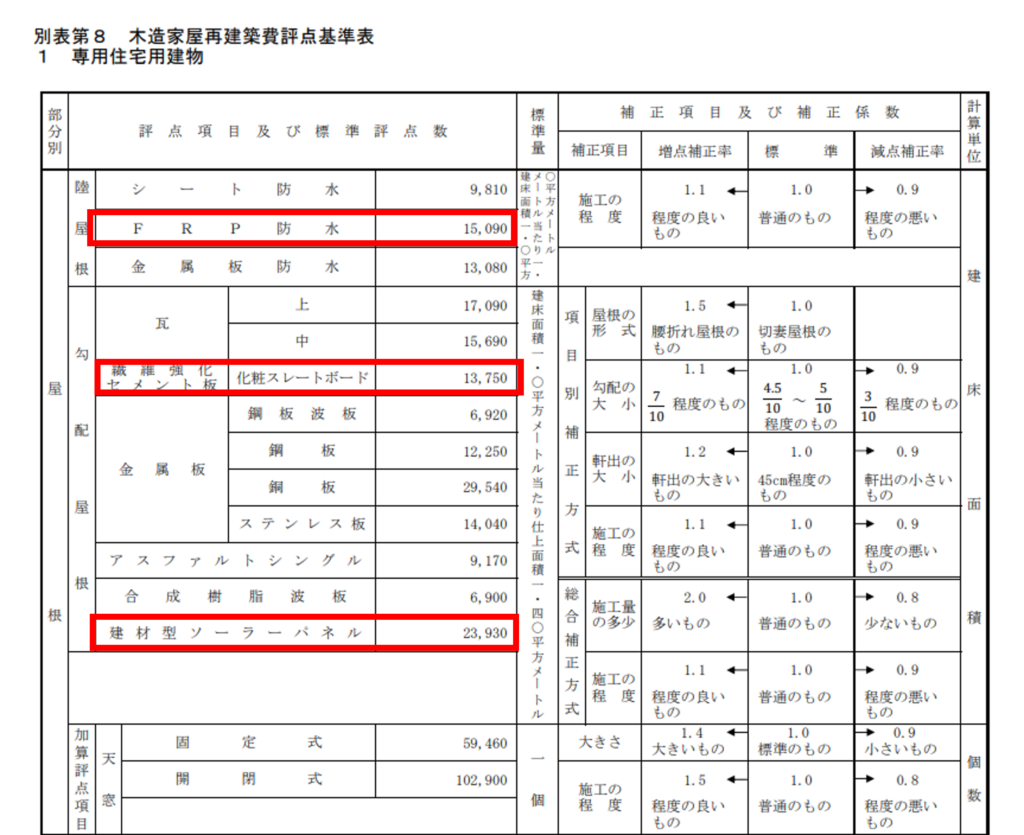

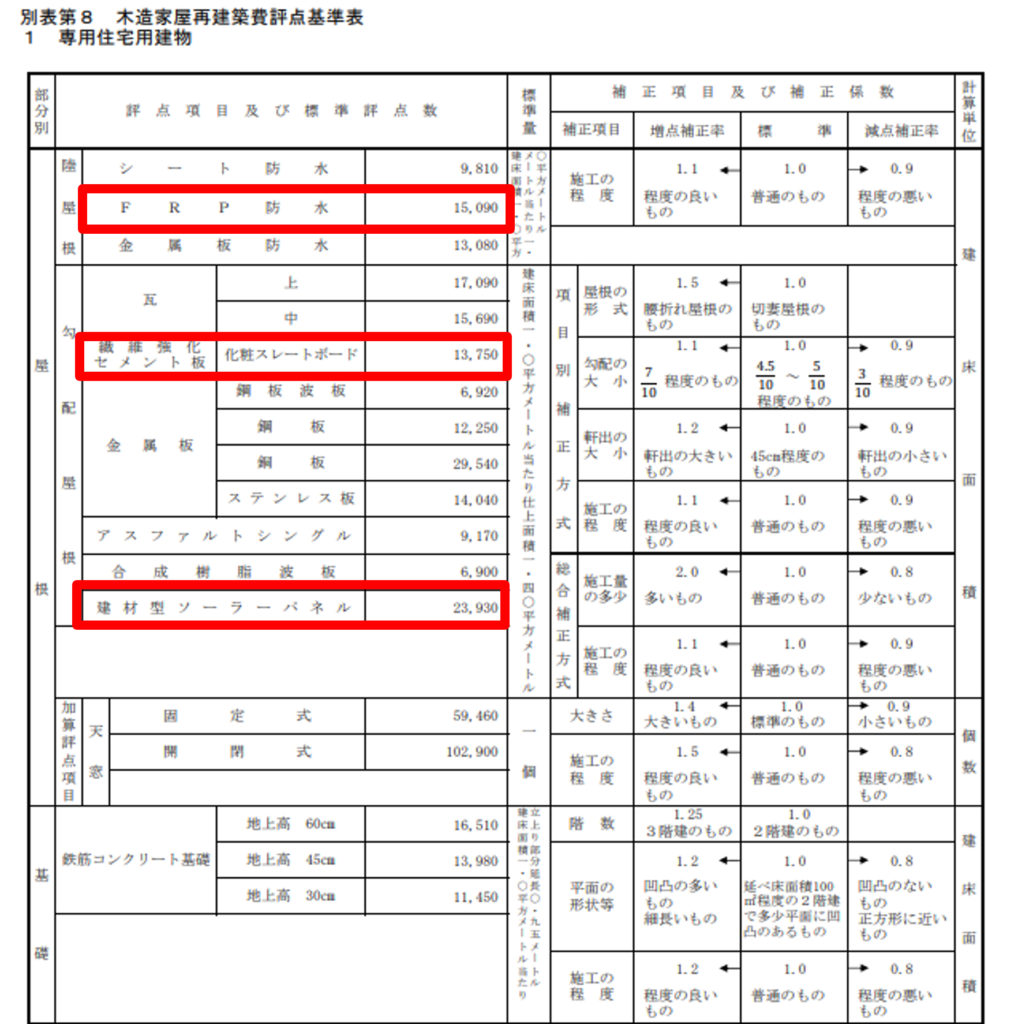

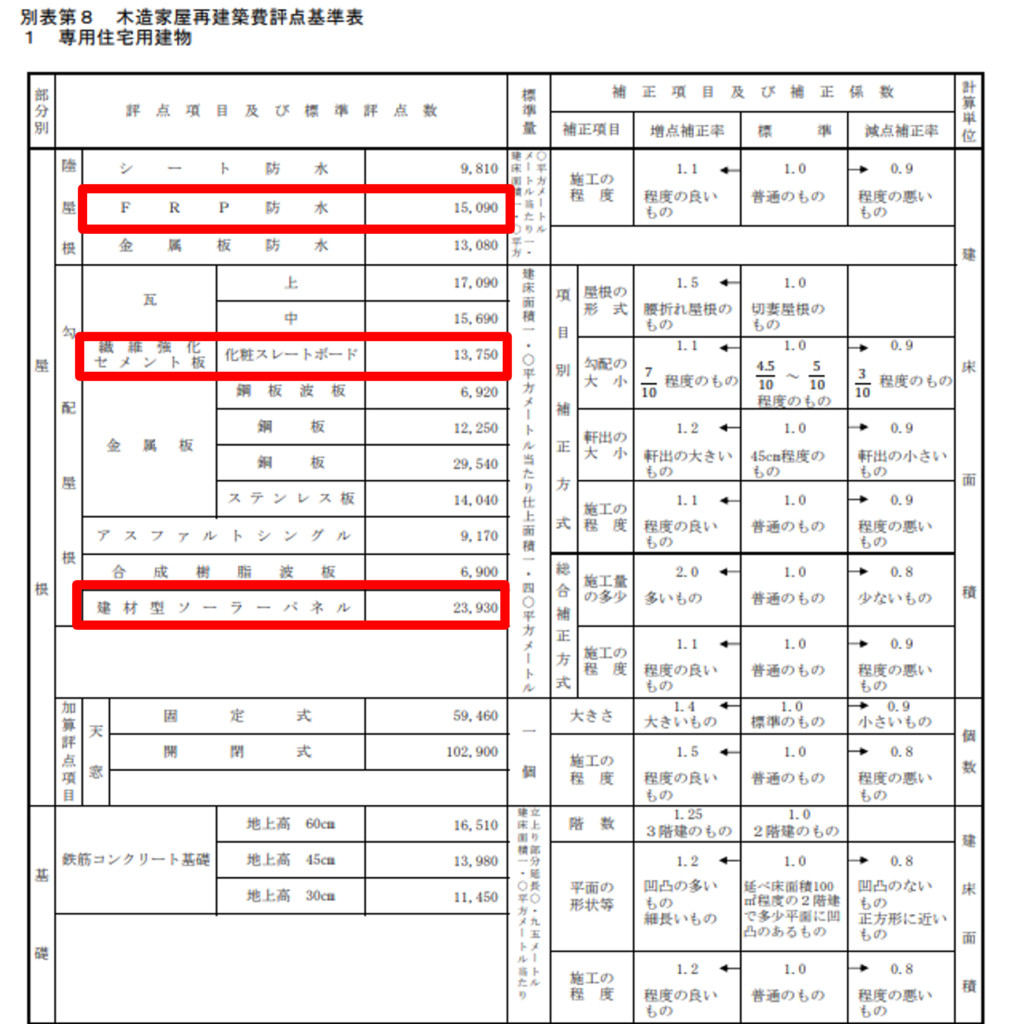

固定資産税の計算は、評点項目ごとに 総務省の別表第8 木造家屋再建築費評点基準表 専用住宅用建物を基準によって算出されます。

例えば、屋根でいえば、建材型ソーラーパネルの評点数は23,930です。

スレートであれば13,750

陸屋根のFRP防水=パラペット屋根であれば、15,090です。

具体的に屋根の場合で説明します。

調査員の方がこれら建材の中から、どんなものがどのくらいの数量が使用されているかの割合を出します。そのため、単純にこの23,930がそのままかかる訳ではありません。

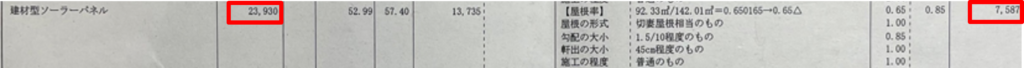

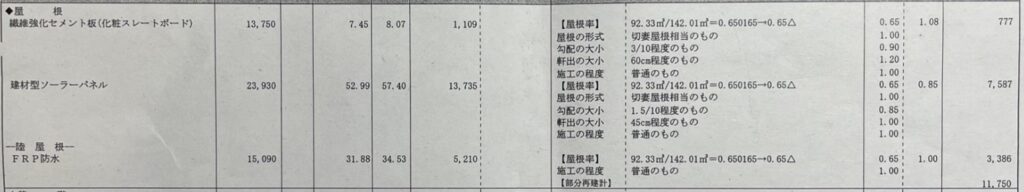

これは、我が家の家屋証明書の一部ですが、建材型ソーラーパネル【23,930】そのままではなく、数量や割合によって計算されて、【7,587】となっています。

このように、住宅によってどんな設備をどれくらい設置しているかはそれぞれですので、住宅によって固定資産税額は、変わってくるわけです。

固定資産税の詳細な計算

先ほど、一部抜粋をお見せした、こちらの家屋証明書は市役所でもらったのです。ちなみに3枚ほどありました。

この家屋証明書を元に固定資産税が計算されます。

この表の項目には、【屋根】、【基礎】、【外壁】、【内装】【断熱材】などをさまざまあり、宅内調査時の結果、こちらの総務省の別表第8 木造家屋再建築費評点基準表 専用住宅用建物を基準によって算出されます。

こちらは、我が家の家屋証明書の抜粋ですが、

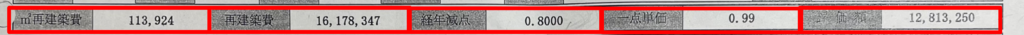

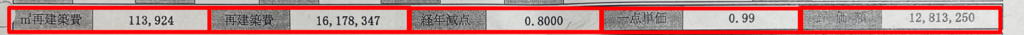

この表に左上の赤枠は、㎡再建築費と記載されています。

これは、再度建物を建てる場合に1㎡あたり113,924円かかるというものです。

その横の再建築費は、㎡再建築費にそこの住まいの㎡数をかけたものです。

我が家の場合は、㎡再建築費(113,924)×我が家の延べ床面積(142.01㎡)

=再建築費(16,178,347.2)となり小数点を切り捨て16,178,347円となります。

再建築費に経年減点(0.8000)と一点単価(0.99)をかけたものが評価額となります。

ちなみに、経年減数は建物のが古くなるにつれて小さくなっていき3年ごとに見直されるそうで、現時点では0.8000となっております。

一点単価は、木造の場合は0.99だそうです。

再建築費(16,178,347)×経過減点(0.800)×一点単価(0.99)=評価額(12,813,250)となります。

固定資産税額は、評価額×税率(1.4%)で求められます。

この評価額(12,813,250)に調整がなされ下3桁を000として、12,813,000とされるみたいです。

この評価額(12,813,000)に税率(1.4%)がかけられます。

計算すると、

12,813,000(評価額)×0.014(税率)=179,382円となります。

我が家の固定資産税額は、179,382円となります。

ちなみに、都市計画地域であれば、さらに、0.3%が課税されます。ですので、全く同じ仕様の同じ大きさの物を同時期に建てたとしても、住んでいる場所によっては、1.4%プラス0.3%の課税がされるため、住んでいる地域によっては、固定資産税が若干高くなります。

この金額に、減税制度が適用されます。

減税制度を適用して計算

我が家は、木造2階建ての長期優良住宅ですの、120㎡までが5年間半額となります。

建物が120㎡を超えているため、1㎡あたりの固定資産税額を計算する必要があります。

減税制度を適用する場合は、評価額をそのまま計算に用いるそうです。

つまり、評価額(12,813,250円)×0.014%(税率)=179,385.5円

≒173,986円と固定資産税額を出し直すそうです。

この再計算した固定資産税額(179,386円)÷延べ床面積(142.01㎡)=1,263.192・・・となります。

つまり、固定資産税1㎡あたり1263.192...円となります。

この固定資産税額の120㎡までは半額なので、

1263.192×120㎡=151583.1

151583.1÷2(半額のため)=75791.56

≒75,792

床面積(142.01㎡)ー減税適応面積(120㎡)=22.01㎡は、通常の金額を納めることになります。

1263.2×120=151,584

151,584の2分の1が減税されなりますので、120㎡分は75,792円となります。

元々計算した固定資産税額 179,382円ー減税額(75,792)=103,590円となります。

この90円は端数処理されて103,500円が支払い額となるとのことでした。

外構は固定資産税に入るのか

外構は固定資産税に入るのかという疑問です。

結論は、入るものもあります。

それは、ガレージや物置です。

固定資産税の対象となるものとしては、一般的に次に3つの要件を満たすものとなります。

①外気分断性があるもの

屋根があって3方向以上の壁があるものです。つまり、屋根があって、周りに壁がないカーポートなどは対象となりません。しかし、ガレージ(車庫)は対象となります。

②土地に定着した建造物であること

つまり、地面やブロックの上に置いただけの物置やコンテナは対象となりません。逆にブロック基礎などでしかっり固定されている物置は対象となりえます。

③用途性があるもの

具体的には、居住や貯蔵といった目的で利用できる状態にあることのようです。

つまり、家はもちろん、物置やガレージなんかも対象となります。

3つにすべてに当てはまれば固定資産税の対象となります。

ですので、ガレージや物置などは固定資産税の対象となる可能性があります。

実際には、市町村によって差異がある場合もございますので、課税対象かどうか疑問の場合は、お住まいの市町村の資産税課にお尋ねください。

ちなみに我が家は、宅内調査後しばらくして外構工事をしたので、現時点でガレージや物置は固定資産税に入っていません。固定資産税は、3年ごとに見直されるので今後の調査で見直される可能性はあります。

税率は、1.4%ですので、ガレージの評価額が100万の場合は、

14,000円の固定資産税がかかってくる計算になります。

実際に、どれぐらいの大きさでどれぐらいの固定資産税になるのかは分かりませんが、建物と違い減税措置はないと思われます。

太陽光パネルが無かったら固定資産税はいくら変わるのか?

続いて、太陽光パネルがなかったら固定資産税はいくら変わるかという疑問です。

こちらは、我が家の家屋証明書になります。

例えば、屋根の部分には化粧スレートボード、建材型ソーラーパネル、陸屋根(FRP防水)がこちらの総務省の別表第8 木造家屋再建築費評点基準表 専用住宅用建物を基準を元に算出されます。

このように、建材型ソーラーパネルの点数は23,930点と他比べ高いです。しかし、この23,930点がそのまま適用されるわけではなく、数量や割合が加味され計算されることは、先ほどお話した通りです。

計算の結果、ソーラーパネルだけでは7,587点です。

その他の屋根と合算されて、結果屋根の部分だけの㎡再建築費は11,750点です。

しかし、これはソーラーパネルを屋根として使用する場合です。

屋根を設置した後にソーラーパネルを載せれば、固定資産税には加味されません。

逆に我が家の場合は、ソーラーパネルが屋根の役割をしています。

この場合は、建材型ソーラーパネルを設置しなければ、何かしらの屋根を設置する必要があります。そのため計算上は、化粧スレートボードを変わりに設置することとして計算をしてみます。

化粧スレートボードの点数は、13,750点です。この点数を我が家の家屋証明書の建材型ソーラーパネルの部分に当てはめて考えてみます。

13,750に変更して、割合が57.40%ですので、

13,750×0.574=7789.1≒7,789点と求まります。

その後補正係数という項目で計算されています。

この補正係数の計算方法は分かりませんが、ソーラーパネルが、13,735点から7,587点になっているので、逆算して7,587÷13,735を計算すると0.55172916がかかっていることが分かります。

これを適応して、7,789×0.55172916を計算すると

4,297.4≒4,297と求めることができます。

屋根部分は、化粧スレートボードの777点と今回建材型ソーラーパネルの変わりに付けたと仮定した、化粧スレートボードの4,297点とFRP防水の3,386点を足すと8,460点となりました。

元々の屋根部分の点数(建材型ソーラーパネルを含む)が11,750点

建材型ソーラーパネルを化粧スレートボードに変更して出した屋根部分の点数が8,460点

その差は、11,750ー8,460=3,290点

我が家の㎡再建築費は113,924円ですので、113,924円から3290円を引いて110,634円として計算をしてみます。

㎡再建築費を110,634円として計算

㎡再建築費(110,634)×㎡数(142.01)=15,711,134.3≒15,711,134となり、再建築費がでます。

この再建築費(15,711,134)に経年減数(0.8000)と一点単価(0.99)をかけます。

15,711,134×経年減数(0.8000)×一点単価(0.99)=12,443,218.1

≒12,443,218

となり、評価額は12,443,218となります。

固定資産税額の計算

固定資産税額は評価額×税率(1.4%)で計算されます。

評価額12,443,218の下3桁を調整して、12,443,000として

12,443,000×税率(0.014)=174,202

固定資産税としては、174,202円となります。

我が家の固定資産税額は、179,382円でしたので、この時点で約5千円ほど安くなっています。

減税額を計算

次に減税額の計算です。

120㎡までが半額になるため、減税額を計算します。

174,202÷㎡数(142.01㎡)=1,226.68826円となります。

1,226.68826円×120㎡=142,202.591円となります。

142,202.591÷2=73,601.2957≒73,602(小数点を切り上げ)

減税額は73,602円となります。

実際の税額を計算

固定資産税額は174,202円。

ここから減税額の73,602円を引きます。

174,202-73,602=100,600円

実際支払う税金は、100,600円となりました。

我が家の実際に支払う固定資産税額は、103,500円ですので、差額は約3,000円となりました。

どうですか?

当然安いに越したことは無いですし、ちりも積もればといいますが、我が家の場合はこの3,000の差以上に太陽光を設置した恩恵を受けていますので、屋根として設置しても誤差の範囲ではないでしょうか?

ちなみに

ちなみに、我が家の場合は、屋根一体型のため固定資産税額に入っていますが、屋根の上に設置する場合は固定資産税額には含まれないようです。

固定資産税は、毎年かかってくるので馬鹿になりません。

ただ、固定資産税が高くなるからあの設備は諦めようということまで無いのかなと個人的には思います。

今回の記事は以上となります。

最後まで、見ていただきありがとうございました。

こちらの記事を動画にしたものです。

少しでも皆様の参考となれば幸いです。

コメント